普乐斯恭喜十大晶圆代工厂再破纪录

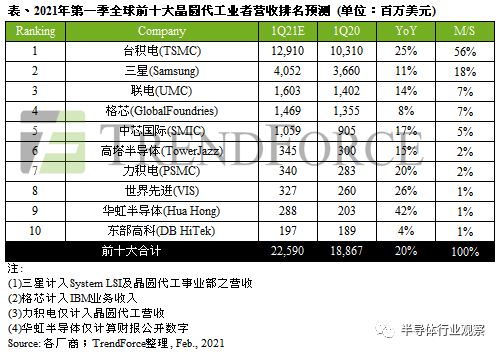

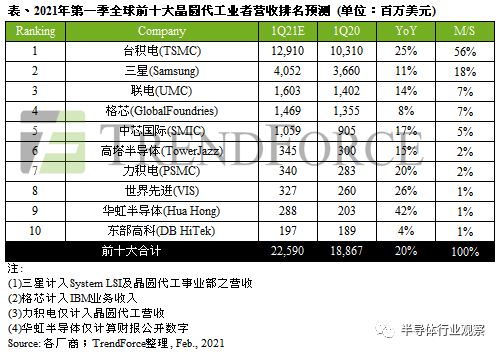

文章导读:普乐斯恭喜今年第一季度,全球晶圆代工市场需求持续旺盛,各个应用市场产品对芯片的需求居高不下,客户普遍加大了拉货力度,进一步加剧了晶圆代工产能供不应求的状况。因此,集邦咨询预测,各大厂商运营表现将持续走强,预估第一季度全球前十大晶圆代工厂商总营收有望实现20%的同比增长率,从而达到历史新高。

普乐斯恭喜今年第一季度,全球晶圆代工市场需求持续旺盛,各个应用市场产品对芯片的需求居高不下,客户普遍加大了拉货力度,进一步加剧了晶圆代工产能供不应求的状况。因此,集邦咨询预测,各大厂商运营表现将持续走强,预估第一季度全球前十大晶圆代工厂商总营收有望实现20%的同比增长率,从而达到历史新高。因此,集邦咨询预测,各大厂商运营表现将持续走强,预估第一季度全球前十大晶圆代工厂商总营收有望实现20%的同比增长率,从而达到历史新高。

具体营收和排名情况如下图所示。

台积电的市占率又小幅提升了。据统计,今年第一季度,台积电5nm制程营收贡献有望保持近两成,7nm制程需求强劲,预计7nm营收贡献将小幅增长,有望超过三成,再加上车用芯片需求跃升,预估第一季度台积电整体营收将再创新高,年增25%左右。

在12英寸晶圆先进制程产能方面,台积电一家独大,而近一年,对其产能需求增长最快的非AMD莫属了,特别是7nm订单,由于AMD的ZEN 2 和即将推出的ZEN 3架构CPU都是基于7nm制程的,而该公司在CPU市场的增长势头非常猛。另外,AMD的GPU也由台积电代工生产,且依然是以7nm制程为主。这些使得台积电相关产能越发吃紧。

来自供应链的消息显示,由于联发科无法继续给华为供货手机芯片,前者原本要在台积电投片的7nm制程芯片已暂停,这样就释放了约1.3万片的12英寸晶圆代工产能,而这部分缺口很可能由AMD填补上。市场预期,索尼和微软的新一代游戏机会缺货到2021年中旬,这样,AMD为这两大客户定制的CPU和GPU“钱”景乐观。

台积电每年在先进制程产能扩充上的投资都不低于100亿美元,现已确定的是南科F18厂1~3期为5nm生产基地,1、2期已量产,3期正在装机,预估至2022年,其5nm产能较2020年将增加3倍。而Fab18厂4~6期为3nm基地,目前正在建设中。同时,南科还会建设特殊制程与先进封装厂。基于此,台积电营收增长的态势还将延续。

三星的5nm和7nm产能利用率表现仅次于台积电,预计第一季度营收同比增长11%。近些年,三星一直在积极投资以扩大晶圆代工业务,并表示要在 2030 年前超越台积电成为代工业的领头羊。对此,有分析师认为,尽管三星在短期内难以实现这样的目标,但是有望从台积电手中夺得部分市占率。

在榜单中,第三名之争愈加激烈。按照集邦咨询的统计,联电在2020年第四季度超过了格芯,进入前三甲。

格芯和联电的市占率已经持平,但联电的营收额优势正在不断扩大。自2009年从AMD独立出来,格芯就一直稳定在全球晶圆代工厂商前三位,之后,联电就紧跟其后,追赶的势头非常之迅猛。进入2020年以来,全球IC市场对8英寸晶圆产能的渴求与日俱增,而8英寸正是联电的强项所在。

业界传出消息,联电成功拿下了高通和英伟达的成熟制程大单,加上德州仪器、意法半导体及索尼等IDM巨头持续扩大下单,主要采用28nm、40nm或55nm等成熟制程,产品大多为模拟芯片。另外,由于5G手机的电源管理IC用量增加3-4成,以及笔记本电脑对MOSFET及电源管理IC用量增加2-3成,加上大尺寸面板驱动IC及低像素监控CMOS图像传感器供不应求,联电8英寸晶圆代工产能一直处于供不应求的状态。

据悉,联电2020下半年已针对新追加投片量的订单涨价10%,在2021年第一季度还会再调涨8英寸晶圆代工价格,其中,已经预订的产能将调涨5%-10%,后续追加投片量的订单,则以涨价后的价格再调涨1-2成。实际上,联电8英寸晶圆代工产能已满载到2021年下半年,在产能供不应求且客户持续追加订单的情况下,2021年第一季度调涨价格势在必行。

可见,联电遇上了行业发展的巨大红利期,主要是市场和相关产品对成熟制程芯片的需求量暴增。

此外,过去,28nm HKMG主要用于手机的基带和AP芯片制造,而随着先进制程的逐步成熟,如14nm、10nm,以及最新的5nm工艺,手机处理器都在向这些制程上转,这就导致28nm HKMG产能利用率下降。一种解决方法就是将更多中小客户的需要引入到28nm HKMG上来。这方面,联电有超过20种产品在这条线上,而且量也在稳步增加。联电的28nm HPC+和22nm工艺也已经量产,这样,新的客户不断补充进来,提升了产能利用率。

中芯国际因被列入美国限售清单,其先进制程发展受限,估计第一季度14nm及更先进制程实质性营收将降低;然而,市场对40nm(含)以上成熟制程需求持续旺盛,营收仍可凭借该制程持续增长,预计同比增长17%。

高塔半导体(TowerJazz)公司将追加投资1.5亿美元进行小规模扩产,不过仍需要时间待设备进厂及校正,在2021下半年才会对营收有实质性贡献,估计第一季度营收与去年第四季度持平。

力积电以生产存储器、面板驱动IC、CIS与PMIC为主,由于8英寸与12英寸晶圆产能需求旺盛,加上近期车用芯片需求大增,产能利用率仍维持满载,预计第一季度营收年增20%。

近些年,在其传统DRAM业务基础上,力积电的晶圆代工业务持续扩展,行业排名已经攀升到了第七的位置。该公司的TDDI、CIS、PMIC、功率器件(MOSFET、IGBT)等代工需求持续增加。力积电正在透过调升代工价格与提高产能利用率,来缓解订单压力。

世界先进各项制程产能皆已满载,第一季度营收将持续受PMIC与小尺寸面板驱动IC产品规模提升带动,预计同比增长26%。

世界先进因新加坡厂加入营运,带动晶圆出货增加;大尺寸DDI、PMIC需求大幅增长。去年第三季度,为了满足客户持续增长的需求,世界先进新加坡厂扩充了1万片产能,制定了总金额约为19亿元新台币的资本支出计划,先期投入12亿元,剩余7亿元将于2021年度执行。这样,该公司新加坡厂产能将由之前的每月3万片,到2021上半年增加至每月4万片。

在全球半导体产业发展初期,是不存在IC设计和制造分工的,只有一种IDM模式,随着市场和产业发展,一些规模较小的厂商,因为财力有限,无法负担自有晶圆厂,因此,就会把设计的芯片交给实力较为雄厚的IDM制造,这是最早的代工模型。然而,早期在专利保护意识缺乏的情况下,将设计出来的芯片交给其他IDM制造,存在着较大的产品安全风险,即竞争对手很可能会掌握你的芯片信息。

这样,晶圆代工模式应运而生,1987年,台积电创建,开创了一个新的时代。自那以后,随着市场和产业发展,无晶圆厂的Fabless数量逐年增加,给晶圆代工厂带来了滚滚财源,也因此,更多的Foundry(晶圆代工)涌现出来,不过,与越来越多的Fabless数量相比,Foundry的数量还是相对有限的,直到今天依然如此。毕竟,由于重资产和高技术密集的特点,筹建一家Foundry的难度要远大于Fabless。

对于Foundry来说,由于长期专注于晶圆代工业务,且给自己的定位明确,并能持之以恒;另外,这种商业模式的多客户、多产品线、多制程特点,比IDM和Fabless更加厚重且多元,某种程度上,其抗风险能力更强。

除了自身特点之外,晶圆代工厂能够交出亮眼的业绩,且在未来几年内的年复合增长率大概率会高于全行业平均水平,还有多种市场因素,主要包括以下三点:终端设备的芯片元器件用量逐年提升;IDM芯片制造外包业务增加;设备和互联网厂商自研芯片增加。这三大增量市场内的芯片大都需要交给晶圆代工厂生产,因此,未来几年Foundry的业绩更加值得期待。

本文来源:半导体行业观察

如有侵权联系管理员,我们将会进行删除!

普乐斯从2011年开始涉足半导体行业至今已有10年,专注研制等离子清洗机,等离子体清洗机,等离子清洗设备,常压大气和低压真空型低温等离子表面处理设备,在光刻胶去除、打线即W/B前清洗和塑封即Molding前活化等工艺方面积累了较为丰富的等离子表面处理经验,合作客户接近20家,我们正努力成为半导体封装领域的等离子表面处理工艺解决方案服务商。是行业内值得信赖的等离子清洗机厂家。等离子表面处理过的样品包括:硅晶圆、玻璃基板、陶瓷基板、IC载板、铜引线框架等。如果您想要了解更多关于产品的详细内容或在设备使用中有疑问,欢迎点击普乐斯的在线客服进行咨询,或者直接拨打全国统一服务热线400-816-9009,普乐斯恭候您的来电!

具体营收和排名情况如下图所示。

在12英寸晶圆先进制程产能方面,台积电一家独大,而近一年,对其产能需求增长最快的非AMD莫属了,特别是7nm订单,由于AMD的ZEN 2 和即将推出的ZEN 3架构CPU都是基于7nm制程的,而该公司在CPU市场的增长势头非常猛。另外,AMD的GPU也由台积电代工生产,且依然是以7nm制程为主。这些使得台积电相关产能越发吃紧。

来自供应链的消息显示,由于联发科无法继续给华为供货手机芯片,前者原本要在台积电投片的7nm制程芯片已暂停,这样就释放了约1.3万片的12英寸晶圆代工产能,而这部分缺口很可能由AMD填补上。市场预期,索尼和微软的新一代游戏机会缺货到2021年中旬,这样,AMD为这两大客户定制的CPU和GPU“钱”景乐观。

台积电每年在先进制程产能扩充上的投资都不低于100亿美元,现已确定的是南科F18厂1~3期为5nm生产基地,1、2期已量产,3期正在装机,预估至2022年,其5nm产能较2020年将增加3倍。而Fab18厂4~6期为3nm基地,目前正在建设中。同时,南科还会建设特殊制程与先进封装厂。基于此,台积电营收增长的态势还将延续。

三星的5nm和7nm产能利用率表现仅次于台积电,预计第一季度营收同比增长11%。近些年,三星一直在积极投资以扩大晶圆代工业务,并表示要在 2030 年前超越台积电成为代工业的领头羊。对此,有分析师认为,尽管三星在短期内难以实现这样的目标,但是有望从台积电手中夺得部分市占率。

在榜单中,第三名之争愈加激烈。按照集邦咨询的统计,联电在2020年第四季度超过了格芯,进入前三甲。

格芯和联电的市占率已经持平,但联电的营收额优势正在不断扩大。自2009年从AMD独立出来,格芯就一直稳定在全球晶圆代工厂商前三位,之后,联电就紧跟其后,追赶的势头非常之迅猛。进入2020年以来,全球IC市场对8英寸晶圆产能的渴求与日俱增,而8英寸正是联电的强项所在。

业界传出消息,联电成功拿下了高通和英伟达的成熟制程大单,加上德州仪器、意法半导体及索尼等IDM巨头持续扩大下单,主要采用28nm、40nm或55nm等成熟制程,产品大多为模拟芯片。另外,由于5G手机的电源管理IC用量增加3-4成,以及笔记本电脑对MOSFET及电源管理IC用量增加2-3成,加上大尺寸面板驱动IC及低像素监控CMOS图像传感器供不应求,联电8英寸晶圆代工产能一直处于供不应求的状态。

据悉,联电2020下半年已针对新追加投片量的订单涨价10%,在2021年第一季度还会再调涨8英寸晶圆代工价格,其中,已经预订的产能将调涨5%-10%,后续追加投片量的订单,则以涨价后的价格再调涨1-2成。实际上,联电8英寸晶圆代工产能已满载到2021年下半年,在产能供不应求且客户持续追加订单的情况下,2021年第一季度调涨价格势在必行。

可见,联电遇上了行业发展的巨大红利期,主要是市场和相关产品对成熟制程芯片的需求量暴增。

此外,过去,28nm HKMG主要用于手机的基带和AP芯片制造,而随着先进制程的逐步成熟,如14nm、10nm,以及最新的5nm工艺,手机处理器都在向这些制程上转,这就导致28nm HKMG产能利用率下降。一种解决方法就是将更多中小客户的需要引入到28nm HKMG上来。这方面,联电有超过20种产品在这条线上,而且量也在稳步增加。联电的28nm HPC+和22nm工艺也已经量产,这样,新的客户不断补充进来,提升了产能利用率。

中芯国际因被列入美国限售清单,其先进制程发展受限,估计第一季度14nm及更先进制程实质性营收将降低;然而,市场对40nm(含)以上成熟制程需求持续旺盛,营收仍可凭借该制程持续增长,预计同比增长17%。

高塔半导体(TowerJazz)公司将追加投资1.5亿美元进行小规模扩产,不过仍需要时间待设备进厂及校正,在2021下半年才会对营收有实质性贡献,估计第一季度营收与去年第四季度持平。

力积电以生产存储器、面板驱动IC、CIS与PMIC为主,由于8英寸与12英寸晶圆产能需求旺盛,加上近期车用芯片需求大增,产能利用率仍维持满载,预计第一季度营收年增20%。

近些年,在其传统DRAM业务基础上,力积电的晶圆代工业务持续扩展,行业排名已经攀升到了第七的位置。该公司的TDDI、CIS、PMIC、功率器件(MOSFET、IGBT)等代工需求持续增加。力积电正在透过调升代工价格与提高产能利用率,来缓解订单压力。

世界先进各项制程产能皆已满载,第一季度营收将持续受PMIC与小尺寸面板驱动IC产品规模提升带动,预计同比增长26%。

世界先进因新加坡厂加入营运,带动晶圆出货增加;大尺寸DDI、PMIC需求大幅增长。去年第三季度,为了满足客户持续增长的需求,世界先进新加坡厂扩充了1万片产能,制定了总金额约为19亿元新台币的资本支出计划,先期投入12亿元,剩余7亿元将于2021年度执行。这样,该公司新加坡厂产能将由之前的每月3万片,到2021上半年增加至每月4万片。

在全球半导体产业发展初期,是不存在IC设计和制造分工的,只有一种IDM模式,随着市场和产业发展,一些规模较小的厂商,因为财力有限,无法负担自有晶圆厂,因此,就会把设计的芯片交给实力较为雄厚的IDM制造,这是最早的代工模型。然而,早期在专利保护意识缺乏的情况下,将设计出来的芯片交给其他IDM制造,存在着较大的产品安全风险,即竞争对手很可能会掌握你的芯片信息。

这样,晶圆代工模式应运而生,1987年,台积电创建,开创了一个新的时代。自那以后,随着市场和产业发展,无晶圆厂的Fabless数量逐年增加,给晶圆代工厂带来了滚滚财源,也因此,更多的Foundry(晶圆代工)涌现出来,不过,与越来越多的Fabless数量相比,Foundry的数量还是相对有限的,直到今天依然如此。毕竟,由于重资产和高技术密集的特点,筹建一家Foundry的难度要远大于Fabless。

对于Foundry来说,由于长期专注于晶圆代工业务,且给自己的定位明确,并能持之以恒;另外,这种商业模式的多客户、多产品线、多制程特点,比IDM和Fabless更加厚重且多元,某种程度上,其抗风险能力更强。

除了自身特点之外,晶圆代工厂能够交出亮眼的业绩,且在未来几年内的年复合增长率大概率会高于全行业平均水平,还有多种市场因素,主要包括以下三点:终端设备的芯片元器件用量逐年提升;IDM芯片制造外包业务增加;设备和互联网厂商自研芯片增加。这三大增量市场内的芯片大都需要交给晶圆代工厂生产,因此,未来几年Foundry的业绩更加值得期待。

本文来源:半导体行业观察

如有侵权联系管理员,我们将会进行删除!

普乐斯从2011年开始涉足半导体行业至今已有10年,专注研制等离子清洗机,等离子体清洗机,等离子清洗设备,常压大气和低压真空型低温等离子表面处理设备,在光刻胶去除、打线即W/B前清洗和塑封即Molding前活化等工艺方面积累了较为丰富的等离子表面处理经验,合作客户接近20家,我们正努力成为半导体封装领域的等离子表面处理工艺解决方案服务商。是行业内值得信赖的等离子清洗机厂家。等离子表面处理过的样品包括:硅晶圆、玻璃基板、陶瓷基板、IC载板、铜引线框架等。如果您想要了解更多关于产品的详细内容或在设备使用中有疑问,欢迎点击普乐斯的在线客服进行咨询,或者直接拨打全国统一服务热线400-816-9009,普乐斯恭候您的来电!

普乐斯推荐

行业资讯

- 大型真空等离子清洗机对汽车内饰件清洗效果如何

- 昆山普乐斯以等离子表面处理技术领衔 赴会Medtec China 2025

- 美成熟制程芯片低价冲击国内市场 商务部:将依法启动调查

- 医疗导管等离子蚀刻机介绍

- 昆山普乐斯通过高新技术企业重新认定

- 我国新能源汽车销量蝉联全球第一,新能源汽车促进等离子清洗机表面处理事业发展!

- 苹果发布两颗芯片:M2 Pro 和 M2 Max,等离子清洗机能够应用在上面吗?

- 2022年硬盘出货量:大幅下跌,接近腰斩,这对等离子清洗机有什么样影响呢?

- 博世在苏州投资建立新能源汽车核心部件及自动驾驶研发制造基地,促进等离子清洗机行业发展!

- 2022年汽车销量2686.4万,新能源市场占有率达到25.6%,等离子清洗机的能够带来什么变化?

苏公网安备 32058302002178号

苏公网安备 32058302002178号